Wer hätte das gedacht? Der Dezember brachte mit einer Jahresendrallye noch einen versöhnlichen Ausklang an den Aktienmärkten. Nach dem Einbruch im Frühjahr sah es nicht so aus, als würde das Vorjahresergebnis erreicht. Am Ende des Jahres stand allerdings ein leichtes Plus bei den Dividendeneinnahmen auf der Uhr. Und das, obwohl die in Dollar gezahlten Dividenden unter der Abwertung des Greenback im Jahresverlauf kräftig litten.

Mein Monatsresümee hat etwas auf sich warten lassen. Das war einer einfachen Tatsache geschuldet: Es gab viel zu tun. Ich war im Dezember mit meiner Masterclass auf Gran Canaria. Danach habe ich um Weihnachten herum noch eine GmbH gegründet, um der Scholzschen Verluststeuer zu entgehen, die seit Januar 2021 private Investoren trifft. Schließlich habe ich einige Wochen mit der Arbeit an einer Buchübersetzung zugebracht. Da hieß es: Wichtiges zuerst, alles andere musste warten. Denn schließlich soll Arbeit ja Spaß machen und nicht in negativen Stress ausarten.

Der Dividendenstrom im Dezember

Der Dezember brachte mir 36 Zahltage. Es flossen 1.560,23 Euro an Dividenden, gegenüber dem gleichen Monat des Vorjahres war das ein Minus von immerhin 12,96%. Die Gründe liegen klar auf der Hand: Die SFL Corporation (vormals Ship Finance International) hatte ihre Dividende gekürzt. Molson Coors, die Meredith Corporation, Wells Fargo und Helmerich & Payne hatten wegen der Dividendenkürzungen und -streichungen das Depot verlassen müssen. Und Main Street Capital ließ die halbjährliche Sonderdividende im Dezember 2020 ausfallen.

Um so erstaunlicher ist es, dass die Dividendensumme ausreichte, um das Jahresergebnis von 2019 zu übertreffen. 16.882,71 Euro vereinnahmte ich im gesamten Jahr, gegenüber dem Vorjahr ist das ein Plus von 1,76%. Das "Zünglein an der Waage" waren unter anderem eine Sonderdividende von MSM Industrial Direct (MSM) in Höhe von 3,50 Dollar pro Aktie, die turnusmäßige Dividendenerhöhung bei der Cummins Inc., beim Containerverleaser Triton und beim Fleischproduzenten Tyson Foods. Es gab also auch drei reguläre "Gehaltserhöhungen" im Dezember. Nicht zu vergessen ist, dass der Dollar faktisch im gesamten Jahresverlauf gegenüber dem Euro abwertete. Wurden Anfang 2020 noch 1,12 Dollar für einen Euro gezahlt, so musste man am Jahresende 1,21 Dollar auf den Tisch legen, um einen Euro zu kaufen. Da meine Dividenden in Dollar gezahlt werden, die Abrechnungswährung meines Kontos aber auf Euro lautet, veränderte das den berechneten Euro-Saldo zu meinen Ungunsten. Ein Problem ist das für mich nicht, denn ich kaufe ja mit den Dollars neue Aktien, die ich wieder in Dollar bezahle, so dass hier kein Verlust entsteht.

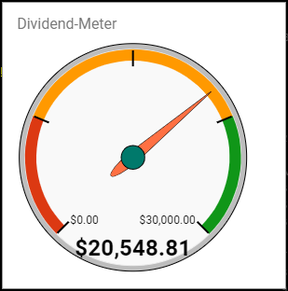

Mein projiziertes Dividenden-Jahreseinkommen in Dollar stieg im Dezember leicht an. Der Dividendentacho stand zu Silvester bei 20.548,81 Dollar, Ende November waren es 20.412,30 Dollar.

Insgesamt stockte ich mein Kapital im Dezember durch eine Einzahlung um 1,74% auf. 0,42% flossen mir aus Aktienoptionen zu, die Dividenden ergeben einen Cash-Betrag von 0,45%, jeweils auf mein eingezahltes Kapital.

Meine durchschnittliche monatliche Dividendenrente lag für das Gesamtjahr 2020 bei 1.406,90 Euro. Ein Jahr zuvor waren es 1.382,61 Euro.

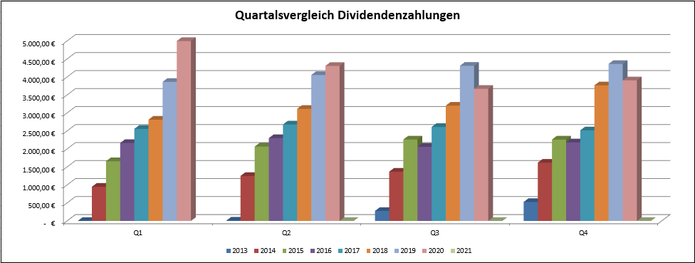

Die Aufschlüsselung nach Quartalen veranschaulicht die Auswirkungen der gestrichenen und gekürzten Dividenden im dritten und vierten Quartal 2020. In beiden Perioden lagen die Dividenden unter denen des Vorjahres. Ich gehe davon aus, dass dieser Trend sich im ersten und zweiten Quartal 2021 noch fortsetzen wird. Einen Meilenstein setzte das Depot 2020: Es wurden erstmals in allen zwölf Monaten mehr als eintausend Euro Dividende eingenommen.

Tax Loss Harvesting: Käufe und Verkäufe im Dezember

Im Dezember habe ich zwei Positionen zeitweise komplett liquidiert, um steuerliche Verlustvorträge zu generieren. Die viel gescholtenen Aktien von Tanger Factory Outlet Centers wurden ebenso verkauft wie die 1.500 Aktien von SFL. Inzwischen sind beide wieder im Depot vertreten, die noch fehlende Stücke werden durch Cash Secured Puts bei günstigen Preisen wieder eingesammelt. Tanger hatte ja die Dividendenzahlungen im neuen Jahr wieder aufgenommen.

Verkauft habe ich Anfang Dezember auch einige Stücke des Pfizer-Ablegers Viatris, diese waren mir durch den Spin-Off zugeteilt worden. Eine Dividende hatte Viatris bis Ende des Jahres nicht deklariert, so dass ich das Geld lieber rentierlich anlegen wollte. Inzwischen ist klar, dass es ab Sommer eine Gewinnausschüttung geben wird, die allerdings niedriger sein wird als vormals angekündigt.

Um 200 Stücke aufgestockt habe ich meine Position in Triton. Bei der Gladstone Land Corporation legte ich mir weitere 100 Stücke ins Depot.

Die Aktie des Monats: SpartanNash Company

SpartanNash ist ein Groß- und Einzelhändler, der mehrere Großhandelslager und mehr als 150 Supermärkte in den USA betreibt. Außerdem versorgt SpartanNash das US-Militär mit Lebensmitteln und verschiedenen Verbrauchsgütern. In den vergangenen drei Jahren sanken die Gewinne, was im Herbst 2020 zu einem Austausch des CEO, einer Reorganisation und einer strategischen Neurorientierung führte. Erste Erfolge sind bereits sichtbar, Umsatz und Gewinnmargen zogen deutlich an. SpartanNash zahlt seit 2006 eine Dividende, die seit 2011 regelmäßig angehoben wird. Die Dividendensteigerungsrate liegt seit dem bei rund 14,4% pro Jahr. Die moderate Ausschüttungsquote von nur 30,4% im vergangenen Jahr lässt Raum für zukünftige Dividendensteigerungen.

Ich habe im Dezember meine ersten zwei Tranchen bei Kursen von 17,85 und 17,10 Dollar eingesammelt. Aktuell bewirtschafte ich das Unternehmen mit Cash Secured Puts, da der Preis seit meinem Einstieg schon um 16,8% zugelegt hat. Einer der Gründe: Die Dividende wird mit der März-Zahlung um vier Prozent angehoben - von 0,19 auf 0,20 Dollar pro Quartal.

Ich habe SpartanNash nur für mein konservativeres "Seniorendepot" gekauft, für das Junior-Depot ist mir das Unternehmen nicht wachstumsstark genug.

Wie immer gilt: Das Ganze ist keine Empfehlung, sondern dient rein der Information. Wer mehr wissen möchte, sollte vor einer Investitionsentscheidung bitte seine eigene Analyse machen und prüfen, ob das Unternehmen zum eigenen Risikoprofil und zur Anlagestrategie passt. Ich übernehme keine Verantwortung für entstehende Verluste.

Ausblick 2021: Was bleibt, was ändert sich?

Mit dem Monat Dezember habe ich letztmalig eine Überweisung auf mein privates Brokerkonto bei Interactive Brokers getätigt. Nicht etwa, dass ich die Lust am Investieren verloren hätte oder mich der Broker mehr ärgert als gewöhnlich. Vielmehr ist es so, dass mein Konto inzwischen eine Größe erreicht hat, wo neue Einzahlungen kaum noch spürbar sind. Wenn ich beispielsweise 1.000 Euro im Monat auf ein 10.000-Euro-Konto überweise, erhöht das meine Investitionsmittel jeden Monat um zehn Prozent. Wenn das Konto aber 500.000 Euro groß ist, machen sich 1.000 Euro faktisch nicht mehr bemerkbar, sie entsprächen dann 0,2%. Mein Depot produziert inzwischen genügend Cashflow für meine laufenden Investitionen, so dass ich auf diese 0,2% an dieser Stelle nicht angewiesen bin. Ich werde natürlich weiter Geld aus meiner "Privatschatulle" auf die Seite legen, aber dafür wird es ab 2021 ein separates, neues Konto geben.

Weiter bespart wird auch mein Junior-Konto. Dies war ja im April 2020 mit 10.000 Euro gestartet und jeden Monat mit weiteren 100 Euro befüllt worden. Ab Januar 2021 erhöhe ich die monatliche Sparrate auf 110 Euro, also um zehn Prozent. Zum Jahreswechsel lagen im Junior-Depot zehn Firmen, im Video unten habe ich das Depot kurz vorgestellt.

Mein Ziel für 2021 ist klar definiert: 2.000 Dollar projizierte monatliche Bruttodividende sollen am Ende des Jahres wieder auf dem Dividendentacho des Rentnerdepots stehen - also 24.000 Dollar projizierte Jahresdividende. Das wäre zum Jahreswechsel 2020 eine stattliche Rentenerhöhung von sportlichen 16,8%.

Wie hoch die tatsächlich fließenden Dividenden in Euro sein werden, lässt sich natürlich nicht prognostizieren. Dies hängt von den Dividendenerhöhungen meiner Firmen, meinen Investitions-Chancen und ein wenig auch vom Dollar-Kurs ab. Und: Die vergangenen zwölf Monate haben mich ein weiteres Mal daran erinnert, dass die Märkte voller Unwägbarkeiten und Firmen eben keine Behörden sind. Da kann allerhand passieren, Dividenden können gestrichen oder gekürzt werden. Und dann ist da ja noch der leidige SPD-Finanzminister, der immer für böse Überraschungen gut ist.

Kommentar schreiben

Matthias (Dienstag, 16 März 2021 16:07)

Hallo Nils,

Schön endlich wieder von dir Performance-Reports lesen zu können! Die anderen von dir genannten Aufgaben gehen natürlich vor. Du teilst das hier ja schließlich auch kostenlos mit uns. Ich freue mich schon auf die anderen Monate.

Viele Grüße

Michael (Dienstag, 16 März 2021 16:22)

Hallo Nils,

1.) Welches Buch hast du denn übersetzt ? Von Alexander Elder ?

2.) Bei MSM bin ich noch nicht investiert, liege da aber auf der Lauer. Die Sonderdividende von 3,50 $ macht mich jedoch etwas stutzig. Auf der Firmenseite

https://investor.mscdirect.com/2020-11-17-MSC-Declares-Special-Cash-Dividend-Of-3-50-Per-Share

findet man nicht sehr viel zu dem Thema. Außer dies: "The Company will fund the approximately $195 million required for the special cash dividend primarily from its revolving credit facility." Das bedeutet ja das die Sonderdividende finanziert wird. Warum macht ein Unternehmen so etwas ?

Viele Grüße

Michael

Hans Dampf (Dienstag, 16 März 2021 19:13)

Danke ! endlich mal wieder ein Bericht !

Basti (Freitag, 19 März 2021 11:07)

Hallo Nils, ich wollte einfach mal DANKE sagen.. über deine lehrreichen Videos, freue ich mich jedes Mal und habe in den letzten Jahren eine ganze Menge gelernt.

Ralin (Samstag, 20 März 2021 11:15)

Ich habe Spartannash Anfang Januar gekauft und war sicher, so schnell auf niemand anderes in Deutschland zu treffen, der die Aktie dieses kleinen, weitgehend unbekannten Unternehmens ebenfalls hat. Jetzt sehe ich, dass du sogar im Dezember schon gekauft hast. Schöner Zufall. Kein Unternehmen, das uns reich machen wird, aber um die Jahreswende eines der wenigen, die noch unterbewertet schienen.

Rudi (Samstag, 20 März 2021 17:26)

Hallo Herr Gajowiy,

bei SKT befanden sich vor dem angeblich kompletten Verkauf 1600 Aktien im Depot. 1500 wurden verkauft. Ihre Aussage, dass die Position zeitweise komplett liquidiert wurde und nun wieder vertreten ist, kann ich nicht nachvollziehen. Die im Aktienbestand ausgewiesenen 100 SKT haben das Depot mit ziemlicher Sicherheit nie verlassen (für 1600 SKT wurde ein Invest von 23416,46 ausgewiesen) und suggerieren nun sogar einen Gewinn, der so auf die Gesamtposition bezogen nie stattgefunden hat.

Warum Sie nach Gründung der GmbH getrieben sind steuerliche Verlustvorträge zu machen und damit auf das komplette Erholungspotential der vorher eingesammelten Unternehmen verzichten, kann ich nicht einschätzen. Meine Zweifel, ob das sinnvoll ist, bleiben jedoch bestehen. Für meinen Teil realisiere ich Verluste aus steuerlichen Gesichtspunkten (wenn überhaupt) erst dann, wenn es Gewinne gibt die gegenzurechnen sind.

Leider konnte ich in dem Bericht den Link zum Zahltag-Depot nicht finden. Vielleicht wurde er von mir übersehen. Wenn nicht, gibt es einen bestimmten Grund warum diesmal auf den Link verzichtet wurde?

Rudi (Sonntag, 21 März 2021 22:16)

Hallo Herr Gajowiy,

den Link zum angeblich gesamten Depot habe ich jetzt entdeckt. Ob dieser von Ihnen nachträglich eingetragen oder von mir übersehen wurde, kann ich nicht feststellen. Es ist allerdings auch nicht relevant.

Viele Grüße

Rudi

Peter (Mittwoch, 24 März 2021 08:17)

Hallo,

Aus meiner Sicht relevante Fragen an Nils von Rudi, auch wenn Sie kritisch formuliert sind jedoch ist dies ja Sinn von Kritik, nämlich zu einer konstruktiven Diskussion anzuregen und allen hier beim Lernen zu helfen. Danke Rudi und bitte, Nils, sieh es nicht als Kritik an Dir sondern als valide Fragen, über deren Beantwortung sich sicherlich einige hier freuen würden. Grüße, Peter

Klaus (Sonntag, 28 März 2021 10:08)

Welchen Sinn macht eine Kommentarfunktion des Artikelerstellers, wenn auf keinen einzige Nachfrage eingegangen wird. Erfüllt dies hier alles nur einem Selbstzweck ? Natürlich kann niemand gezwungen werden etwas zu beantworten, aber dann sollte man einfach die Kommentarfunktion deaktivieren, wenn man keine Lust hat.

Performance-Report-Fan (Mittwoch, 09 Juni 2021 20:48)

Hallo Nils,

ich finde deine Reports super. Ich lese sie sehr gern. Ich würde mich riesig über neue freuen. Hier kann ich viel lenen.

Viele Grüße

PH (Montag, 14 Juni 2021 13:08)

Hi Nils,

schließe mich an. Ebenso einen Report bzgl. der vvGmbH wäre toll!

Grüße,Peter

Guido (Mittwoch, 23 Juni 2021 17:14)

Performance-Report-Fan: Was lernst du denn, wenn z.B. keine Angaben zu Ausbuchungen wie bei Tanger gemacht werden und die Hälfte der Strategie (z.B.CC) fehlt? Läßt du dich so einfach von diesen Schön-Wetter-Reports einlullen ?

PH: Der Blogbetreiber hat sich doch nie dazu geäußert, warum er eine vvGmbH gegründet hat. Die Zahltagstrategie war aber sicher nicht der Grund, also warum sollte es dann einen Report geben.

PH (Freitag, 25 Juni 2021 10:28)

Hallo Guido,

doch Nils hat seine Gründe eine vvGmbh zu gründen, wenn nicht in einem Report, dann auf jeden Fall in seinen Videos erwähnt... ganz lapidar will er, wie viele andere auch, dem "langen Scholz'schen Arm" "entkommen". Besonders mit dem Hintergrund der neuen Steuergesetzgebung hinsichtlich Optionsgeschäften und der neuerdings maximal verrechenbaren 10k Verlust pro Jahr. Weiter ist die Besteuerung der Dividenden weitaus günstiger in einer vvGmbh sodass man für die Zeit, die das Kapital in der Firma bleibt, mehr Anlagekapital zur Verfügung hat, weil einfach nicht so viel an den Staat abfließt. Ein anderes Thema, wenn entnommen werden soll...dies alles hat er erwähnt. Er hat auch erwähnt, dass er anfang des Jahres glaube ich, gegründet hat. Dazu hätte ich mir einen Bericht gewünscht. Klar verdient Nils damit kein Geld aber er hat auch mit den Performance Reports kein Geld verdient. Nichtsdestoweniger ist es sicherlich so, dass durch die Blogs einige Leute zu seinem InnerCircle gefunden haben, genau wie ich durch die erstmal kostenlose Seite "mitRückenwind" zum InnerCirlce dort, der dann kostenpflichtig ist, gestoßen bin.

Naja, ich hoffe diese Durststrecke hier ist durch den Zeitaufwand mit der Gründung der vvGmbh erklärbar.

Vielleicht ist Nils auch etwas genervt von den hier kritisch geäußerten Kommentaren. Ich hoffe er wird hier wieder aktiv werden.

Rudi (Freitag, 25 Juni 2021 14:28)

Hallo PH,

der Verlustverrechnungsbetrag wurde von 10k auf 20k erhöht. Die Gründung der vvGmbH wurde sicher nicht vordergründig wegen der ZTS vorangetrieben, sondern aufgrund anderer Optionsgeschäfte, die nicht im Zusammenhang mit der ZTS stehen. Das wird auch von Nils in einem seiner Kommentare im Video über Berkshire vom 02.05.2021 bestätigt: "Für ein Depot mit Dividendentiteln macht eine GmbH keinen Sinn. Auch für Cash Secured Puts oder Covered Calls ist sie absolut unnötig. Für den Rest habe ich meine GmbH Ende 2020 gegründet und am Laufen."

PH (Donnerstag, 01 Juli 2021 09:33)

Danke für die Info, Rudi. Du bist sehr gut informiert!

P.S. Was ist "der Rest" für den diese vvGmbh verwendet wird?

Rudi (Donnerstag, 01 Juli 2021 18:00)

Hallo PH,

in der Vergangenheit wurden auch Optionen auf Futures (z.B. Rohstoffe) gehandelt. Bei den Optionen auf Futures kann es schnell zu größeren Verlusten kommen. Außerdem wurde in der Vergangenheit das Portfolio auch gehedgt. Für das Hedging wurden z.B. Ratio-Back-Spreads (oft als Airbag-Hedge bezeichnet) umgesetzt. Richtig aufgesetzt sind diese Strategien sinnvoll und alles andere als eine Zockerei. Allerdings sind wie bei jedem Spread „Verluste" auf einer Seite des Spreads nicht zu vermeiden. Und hier schlägt das Gesetz von Lothar Binding und Olaf Scholz zu. Optionsstrategien mit mehr als einem Leg gelangen ab einer bestimmten Größe schnell an die Grenze von 20k. Von einem Trading mit Futures ganz zu schweigen. Oben genannte Options-Aktivitäten sind nicht Bestandteil der ZTS, wurden in der Vergangenheit aber von Nils durchgeführt. Ich nehme daher an, dass diese zu dem „Rest" gehören, die zur Gründung der vvGmbH geführt haben.

PH (Donnerstag, 01 Juli 2021 22:19)

Lieber Rudi,

danke für die wertvollen Informationen! Das was Du schreibst ist noch chinesisch für mich. Ich habe schon mehrere 100 Optionen, hauptsächlich CSP's verkauft und als Stillhalter agiert jedoch nie kompliziertere Optionskonstruktionen ausprobiert. Es reizt mich, da ich mich von diesem Derivat angezogen fühle. Ich spiele mit dem Gedanken ein Seminar bei Hr. Schwarzkopf vom OptionsUniversum zu buchen, um hier mehr Einblick zu gewinnen. Aus Büchern kann ich mir leider nur bedingt knowhow holen.

Woher nimmst Du Dein, aus meiner Sicht fortgeschrittenes Wissen?

Rudi (Freitag, 02 Juli 2021 17:26)

Hallo PH,

das Wissen habe ich über die Jahre hauptsächlich aus dem Internet bezogen (z.B. TastyTrade, OptionAlpha und Projectoption). Die namentlich genannten und zum Teil vertriebenen Strategien sind fast immer eine Umsetzung mit unterschiedlichen Parametern. Die Originale stammen (so mein Eindruck) fast alle aus Amerika. Wer sich Videos oder Seiten zu den entsprechenden Themen ansieht, bekommt einen guten Vergleich (z.B. BF70 / Road Trip Trade by Dan Harvey, Airbag Trade/ Black Swan Hedge oder 1-2-3 Butterfly / Bearish Butterfly by John Locke). Ich verwende alle Strategien in Abhängigkeit von der Vola, meinem Investmentziel und der vorhanden Liquidität. Die Parameter (hauptsächlich Basiswert, Delta, Theta und Laufzeit) sind abhängig von meinem Investmentziel des Optionsdepots (Halten von Cash und möglichst Outperformance des S&P500 TR). Ein Seminar habe ich bisher nicht besucht. Viele der angebotenen Seminare halte ich für fehlerhaft. Was OptionsUniversum betrifft, so sind die gebotenen Inhalte in den Videos aus meiner Sicht stimmig, was sicher für den Anbieter spricht.

Hans (Mittwoch, 14 Juli 2021 14:54)

Hast Du Dir einmal überlegt wo Du heute stündest wenn Du seit 2013 nur stur in einen S&P 500 - ETF investiert hättest? Sicher hättest Du auf diese Weise weniger Dividenden erhalten. Dafür jedoch einen höheren Vermögenszuwachs erzielt. Oder glücklich in einen ETF auf den Nasdaq 100 - Index?

Christian (Samstag, 07 August 2021 15:20)

Nils, stimmt es eigentlich, dass man bei IB die Aktien gar nicht richtig besitzt, sondern sie nur "tradet"? Hatte das kürzlich mal irgendwo gelesen. Würdest Du dann nicht lieber einen anderen Broker bevorzugen?

Franz Hildebrandt (Freitag, 27 August 2021 13:29)

Lieber Niels, ich habe den BLOG hier mit Genuss verfolgt und verschlungen.

Leider pflegst du ihn nicht mehr aktiv. Nachdem ich nun über mehrere Monate alle paar Tage diese Seite neu aufgerufen habe, wollte ich einfach mal nachfragen: Kommt hier nochmal etwas oder war es das?

Viele Grüße

Franz

David (Dienstag, 31 August 2021 20:37)

Hallo Franz, Ich kann mir vorstellen dass es Zeit kostet und Nils diese Zeit nicht mehr hat.

Rudi (Donnerstag, 28 Oktober 2021 11:01)

Die Veröffentlichung eines Depots ohne weitere Kommentare finde ich sehr befremdlich. Der komplette Verkauf von AT&T war sicher nicht die kleinste Transaktion in diesem Jahr.

Rudi (Dienstag, 02 November 2021 22:57)

Hallo Herr Gajowiy,

langsam wird es peinlich. Kurz nach meinem Hinweis auf den Verkauf von AT&T haben Sie auf Ihrem YouTube-Kanal die Auflösung der Position erörtert. Damit wurde bestätigt, dass erneut Verluste aus dem veröffentlichten Depot verschwunden sind.

Ein einfaches ETF-Depot (z.B. der SPY) hat sich in einem vergleichbaren Zeitraum (ohne Berücksichtigung der Dividenden) mehr als verdoppelt. Damit dürfte der entgangene Gewinn im Vergleich zu einem passiven Anleger bei identischer Investitionssumme im hohen sechsstelligen Bereich liegen. Die kosmetischen Verschiebungen ihrer Verlustvorträge sind dabei noch nicht einmal berücksichtigt...