In einigen Tagen geht's ab in den Süden, ich entfliehe der Corona-Hysterie und dem tristen Frühwintergrau und werde mich unter südlicher Sonne im Kreise einer kleinen Gruppe von Gleichgesinnten meinem Hobby widmen - dem Investieren und dem fruchtbaren Gedankenaustausch darüber. Wie auch schon im Vorjahr werden wir im Rahmen meiner Masterclass in Maspalomas (Gran Canaria) Wissen und Handwerk vervollkommnen. Wir werden debattieren, lernen, Erfahrungen austauschen, guten Rioja und lokale Spezialitäten genießen. Für mich ist dieses Treffen neben den Frühjahrs- und Herbsttreffen mit den Mitgliedern des Inner Circle eines der Highlights des Jahres. Unmittelbar zu Beginn des neuen Jahres, am 7. Januar 2022, gibt's dann einen eintägigen Investment-Tag in München. Hier werde ich an einem Tag Neues und Bewährtes zur Zahltagstrategie vermitteln.

Vorher will ich aber noch aufarbeiten, was sich bis Ende Oktober 2021 in meinem Aktiendepot getan hat. Ich konzentriere mich dabei heute auf drei Aspekte:

- Welche Investments mussten sich aus meinem Zahltagdepot verabschieden und warum?

- Welche Investments wurden aufgestockt?

- Welche Investments wurden neu initiiert?

Worauf es mir ankommt: Ich kaufe Firmen, keine Finanzprodukte

Mein Investment-Ansatz hat nur wenige Anhänger, denn er ignoriert gängige Börsenklischees. Ich betreibe keine Jagd nach Kursgewinnen, suche keine Kursraketen und trade keine Aktien.

Ich investiere, um Einkommen zu generieren und Vermögen aufzubauen. Ich bediene mich dabei des Aktienmarktes genauso, wie die meisten Menschen im Alltag einkaufen: Möglichst viel Wert möglichst preiswert erstehen. Die Börse ist ein Supermarkt, in dem es viel Ramsch zu kaufen gibt. Aber gelegentlich gibt es Qualität zu kleinen Preisen - und dann schlage ich zu.

Meine Unternehmensbeteiligungen sollten, nachdem ich sie gekauft habe, an Wert gewinnen. Dieser Wertzuwachs wird aber nicht durch den Aktienkurs abgebildet, sondern durch den unternehmerischen Erfolg meiner Firma, nämlich steigende Gewinne. Der Aktienkurs ist lediglich ein Näherungswert dafür, was ein Unternehmen wert sein könnte. Zwischen Wert und Preis können erhebliche Lücken klaffen. Benjamin Graham, der geistige Vater des Value Investing, benutzte dafür das Bild des manisch-depressiven Mister Market. Sein berühmtester Schüler, Warren Buffett, ist durch diese zeitweiligen Markt-Ineffizienzen bekanntlich sehr wohlhabend geworden. Den Lehrstuhl von Benjamin Graham hat heute Professor Aswath Damodaran inne, meiner Meinung nach die Koryphäe im Bereich der Unternehmensbewertung weltweit. Auch 2021 lehrt und praktiziert Damodaran, dass Wert und Preis nicht deckungsgleich sind. Märkte sind nicht effizient, sie streben nur nach Effizienz.

Klar ist: Aktien können im Kurs steigen. Sie können aber auch fallen oder sich überhaupt nicht von der Stelle bewegen. Die meisten börsenaffinen Menschen nennen diese Kursbewegungen "Performance" - zu deutsch: Leistung. Welche Leistung aber habe ich persönlich vollbracht, wenn ein Aktienkurs steigt, nachdem ich die Aktie gekauft habe? Gar keine. Denn steigende Kurse werden von denen hervorgerufen, die nach mir kaufen und verkaufen. Fallende Kurse übrigens auch. Das geschieht ganz ohne mein Zutun, hat also mit Leistung oder "Performance" überhaupt nichts zu tun.

Ich benutze für meinen Investmentansatz häufig das Bild eines vermieteten Mehrfamilienhauses. Wichtig ist mir, dass die Immobilie ordentlich gewartet wird und dass die Mieter mir regelmäßig ihre Miete überweisen. Gelegentlich wird die Miete erhöht, weil Kosten steigen oder ein Mieter wechselt. Die Summe der jährlichen Mieterträge ist maßgeblich für den Wert einer gut gewarteten Immobilie. Fachleute nennen diese Methode der Wertermittlung Ertragswertverfahren. Ein Haus ist um so wertvoller, je mehr Mieterlöse es im Laufe seiner Existenz für den Vermieter abwirft. Kein Vermieter aber checkt täglich die Preise seiner Immobilien, denn in der Regel betreiben auch Immobilieninvestoren kein schwunghaftes Trading mit Immobilien. Nur weil sich ein Aktienkurs sekündlich ändert, ändert sich nicht der Wert des Unternehmens im Sekundentakt.

Die Folge dieses Ansatzes: Ich messe meinen Investmenterfolg nicht an irgendeinem Marktindikator, etwa einem Index. Es ist schlicht nicht relevant für mich, ob der S&P 500 oder die NASDAQ oder ein darauf basierender ETF stärker im Kurs steigt, als mein Aktiendepot. Relevant ist für mich, wie viel Einkommen das Depot liefert und dass dieses Einkommen stärker steigt als die Inflationsrate. Ein Anteil eines Index-ETF auf den S&P 500 kostet im Augenblick des Entstehens dieses Blogposts 465,57 Dollar und zahlt 6,11 Dollar Dividende im Jahr. Das entspricht 1,31% und ist mir zu wenig. Mit einer derart mickrigen Dividende kann ich mir nur alle 76 Jahre einen weiteren Anteil des Index kaufen. Ich möchte drei Prozent oder mehr und regelmäßige Dividendensteigerungen. Ich strebe danach, dass 100 Dollar, heute investiert, in zehn Jahren jährlich zehn Dollar Dividende abwerfen. Diese Dividende soll auch in zehn Jahren noch jährlich weiter steigen.

Wer also für mein Zahltag-Depot die üblichen "Performance"-Kennzahlen sucht oder erwartet, den muss ich enttäuschen. Es gibt sie nicht und ich werde nicht anfangen, sie zu berechnen, um am Wettbewerb der finanzpornographischen Industrie teilnehmen zu dürfen.

Abschied: Beendete Investments bis Ende Oktober 2021

Es waren nicht viele Investments, die ich in diesem Jahr beendet habe. Die meisten Ausstiege beruhen nicht einmal auf eigenen Fehlern oder sich verschlechternden Unternehmensdaten. Die Tabelle zeigt Ein- und Ausstiege, lässt aber die Optionsprämien unberücksichtigt. Der Reihe nach:

- BPY - Brookfield Property Partners. Der Immobilien-Trust der Brookfield-Gruppe wurde 2021 von der Konzernmutter Brookfield Asset Management übernommen. Die Aktionäre wurden abgefunden und der Ticker ist von der Börse verschwunden. Deswegen entschied ich mich frühzeitig zum Ausstieg. Das Investment brachte mir mit Optionsprämien und Dividenden einen Ertrag von 51,73% auf die investierte Summe.

- EPR.PRC und EPR.PRG - zwei Serien von Vorzugsaktien des REIT EPR Properties. Ich habe diese Positionen erworben, nachdem EPR im Frühjahr 2020 die Dividende ausgesetzt hatte. Meine EPR-Aktien hatte ich verkauft, weil die Dividende gestrichen und die Perspektiven des Unternehmens nebulös waren. Als der Kurs der Preferreds im März 2021 über den Nennwert von 25 Dollar stieg, habe ich die Gewinne mitgenommen und das Geld anderweitig investiert. Diese Vorzugsaktien bieten nämlich keine Dividendensteigerungen, auch Optionen darauf gibt es nicht.

- CMP - Compass Minerals. Die Firma trennte sich von ihrer südamerikanischen Düngemittelsparte, womit ein großer Teil des Umsatzes und damit des Wachstumspotentials das Unternehmen verließ. Eine Dividendenkürzung war wahrscheinlich. Also musste Compass Minerals das Zahltag-Depot verlassen. Insgesamt spielte mir das Investment 63,84% der investierten Summe ein - 12,79% an Dividenden, der Rest waren Optionsprämien. Mitte November wurde dann die Dividende tatsächlich um fast 80% gekürzt, der Aktienkurs fiel daraufhin um mehr als 20% an einem Tag.

- OGN - Organon. Die verkauften Aktien stammten aus dem Spin-Off von Merck, sie waren mir sowohl ins Zahltag-Depot, als auch in mein Junior-Depot eingebucht worden. Da im Juni 2021 unklar war, welche Dividende die Firma zahlen würde und wie dieser wachstumsschwächere Teil von Merck sich am Markt schlagen würde, habe ich die Anteile verkauft. Die 47,16 Dollar Verkaufserlös sind vernachlässigbar.

- PPL - PPL Corporation. Ein regulierter Energieversorger, der sich von seinem Großbritannien-Geschäft trennen wollte. Wenn Umsatz und Gewinn das Unternehmen verlassen, steht auch meist die Dividende zur Disposition. Also trennte ich mich von der Beteiligung. Der Kursgewinn lag zwar nur bei etwas über 1,5%, aber mit Dividenden und Optionsprämien werden daraus 27%.

- T - AT&T. Die Unsicherheiten bei der bevorstehenden Abspaltung der Streaming-Sparte und die zu erwartende deutliche Kürzung der Dividende haben mich veranlasst, meine Anteile zurückzugeben. Dazu gibt es hier ein ausführlicheres Video vom 31. Oktober 2021. Das reine Aktieninvestment ergab ein Minus von 20,7%, allerdings verblieb inklusive Dividenden und Optionsprämien ein Mini-Plus von 1,92%.

- PBCT - People's United Financial. Eine regionale Bank, die von der M&T Bank demnächst übernommen wird. Es gibt ein Abfindungsangebot an die PBCT-Aktionäre, aber das Umtauschverhältnis der Aktien ist nicht sonderlich günstig und würde eine erhebliche Einkommenseinbuße für mich bedeuten. Deswegen habe ich die Anteile verkauft. Das Plus beim Aktienverkauf ist vernachlässigbar mit 2,1%, durch Dividenden und Optionen hat mir die Bank aber 18,89% verdient.

Auf ein nicht ganz unwesentliches Detail sei an dieser Stelle hingewiesen: Die ganz rechte Spalte der Tabelle setzt das Ergebnis der jeweiligen Investments ins Verhältnis zur Gesamtgröße meines Depots. Die Zahlen bewegen sich ausnahmslos im Bereich von weniger als einem Prozent. Solch "winzige" Positionsgrößen machen es leicht, Positionen zu liquidieren, ohne dass ich dabei emotional an den Positionen hänge. Keine meiner Beteiligungen soll die Macht haben, mich aus der psychologischen Balance zu bringen.

Aufgestockt: In welche Unternehmen habe ich investiert?

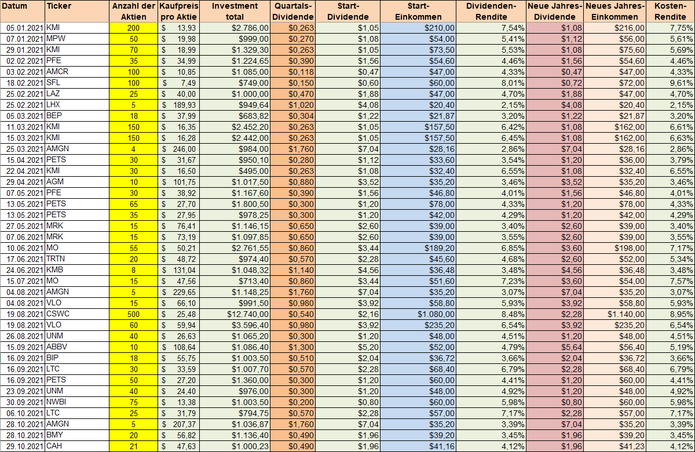

Der Ausstieg aus einem Investment geht bei mir Hand in Hand mit einem neuen Investment. Für alle, die es ganz genau wissen wollen: Die nachfolgende Liste gibt die Käufe des Jahres 2021 wieder.

Meinen ersten Aktienkauf in diesem Jahr habe ich am 05. Januar getätigt. Bis Ende Oktober 2021 gab es 39 Käufe. Dabei wurden 2.149 Aktien gekauft. Teilweise waren es Positionsaufstockungen, teilweise neue Investments (dazu gleich mehr). Die gesamte investierte Summe belief sich auf 60.781,93 Dollar, sofern sich Excel nicht verrechnet hat. Das damit erworbene neue Einkommen lag zum Zeitpunkt des Kaufs bei 3.555,29 Dollar - eine Anfangsrendite von 5,84% auf mein eingesetztes Kapital. Mit Stand 29. November 2021 ist das Einkommen bereits auf 3.670,86 Dollar gestiegen, also um 3,2%. Die Kostenrendite (also mein Einkommen dividiert durch das investierte Kapital) stieg dadurch auf 6,04%. Gleichzeitig stieg der Wert der neu gekauften Aktien in der Summe auf 63.455 Dollar (Stand 29. November nach Börsenschluss) - also um 4,3%. Diese Zahl ist aber keine Performance-Angabe, dies sei ganz klar gesagt. Denn ich habe ja das Geld nicht auf einen Schlag am Anfang des Jahres oder am 31. Oktober investiert, sondern häppchenweise, Woche für Woche. Wer Wert auf Performance-Daten legt, kann gern den Taschenrechner nehmen und sich für jede der Teilpositionen eine Rendite ausrechnen, die dann auch noch die Haltedauer jeder einzelnen Position berücksichtigen muss. Für mich ist, wie schon erwähnt, diese Zahl irrelevant. Relevant ist: Mein Kapital bleibt erhalten oder wächst und verzinst sich so stark, dass jede der Teilpositionen, die hier aufgeführt ist, in zehn Jahren eine Kostenrendite von 10% abwerfen sollte (falls sie dann noch im Depot ist). Das ist das Ziel - über die Zielerreichung können wir in zehn Jahren reden.

Sämtliche Käufe wurden übrigens ohne Einzahlungen von Kapital finanziert. Das Zahltag-Depot kommt seit Ende 2020 ohne Einzahlungen aus. Neuinvestitionen speisen sich aus Kapitalrecycling (Verkäufe - siehe oben), Dividenden und Optionsprämien.

Das gesamte aktuelle Aktien-Depot lässt sich hier einsehen. Das Laden der Daten kann einen Moment dauern. Die Datei wird in der Regel einmal wöchentlich aktualisiert. Offene Optionspositionen veröffentliche ich nicht, ich will niemanden zum "Nachhandeln" animieren, der Optionen nicht gründlich studiert und die Risiken nicht hundertprozentig verstanden hat. Das Risiko einer Abmahnung ist mir hier zu hoch.

Neue Investments: Meine Aktien des Monats

Für mein Zahltagdepot gibt es einen klaren Investment-Plan. Pro Monat soll ein neues Unternehmen ins Depot aufgenommen werden. Dieses formalistische Vorgehen bewahrt mich vor "FOMO" - der Angst, etwas zu verpassen (Fear of Missing Out). Meist finde ich eine Aktie, gelegentlich auch mehr. Die konservativere Aktie lege ich mir ins Zahltag-Depot, die dividendenschwächere wandert ins Junior-Depot. Hier die Titel von Januar bis Oktober:

- Januar: State Street Corporation (STT)

- Februar: Lazard Ltd. (LAZ) und L3Harris Technologies (LHX), letztere auch für das Junior-Depot

- März: Amgen Inc. (AMGN)

- April: Federal Agricultural Mortgage Corporation (AGM)

- Mai: Merck & Co. Inc. (MRK)

- Juni: Kimberly-Clark Corp. (KMB)

- Juli: Capital Southwest Corp. (CSWC)

- August: Unum Group (UNM)

- September: Northwest Bancshares Inc. (NWBI)

- Oktober: Bristol-Myers Squibb Corp. (BMY).

Einige der hier genannten Unternehmen habe ich bereits in Videos auf Youtube erwähnt, diese sind verlinkt. Weitere werden noch folgen.

Der Ausblick: Wie geht's weiter?

Der zweite Teil meines Performance-Rückblicks gibt einen Überblick über sämtliche Aktienkäufe und -verkäufe des Jahres bis Ende Oktober 2021. Ein dritter Teil wird sich mit den Optionserlösen befassen.

Wer mehr über die Zahltagstrategie wissen möchte: Am 7. Januar 2022 hole ich das im Vorjahr ausgefallene Tagesseminar in München nach. Dies ist erste Freitag im neuen Jahr. In Bayern ist der 6. Januar ohnehin ein Feiertag, so dass für viele die Möglichkeit bestehen dürfte, am 7. Januar einen Brückentag einzulegen. Während des Seminars besteht die Möglichkeit, sich einen ganzen Tag lang mit Wissen vollzusaugen und mir von Angesicht zu Angesicht jede denkbare Frage zu stellen. Der Seminarpreis ist mit dem spitzen Bleistift kalkuliert, schon für 149 Euro dürfen Interessierte dabei sein. Das Seminarhotel liegt unmittelbar am Münchner Hauptbahnhof, so dass auch An- und Abreise kein Problem sein dürften.

Für die Nimmermüden und Nimmersatten gibt es sogar noch eine letzte VIP-Karte für ein gemeinsames Abendessen im kleinen Kreis. Wer sich genauer informieren oder sogar anmelden möchte: Hier geht's zu den freien Plätzen.

Nach derzeitigem Planungsstand ist das auch die einzige derartige Veranstaltung, die ich für 2022 plane. Wer sich anmeldet, sollte die aktuellen behördlichen bayerischen Corona-Vorschriften bei seiner Planung beachten. Mich würde es nicht wundern, wenn selbst geimpfte und genesene Teilnehmer verpflichtet werden, zum Einlass einen tagesaktuellen Corona-Test vorzulegen oder sich vor Ort zu testen.

Nayib Bukele Portfolio Tracker (Dienstag, 01 März 2022 11:28)

Den MSCI Russia ETF gibt es momentan - 1. März 2022 - inzwischen 50% günstiger als zum Tiefpunkt des Coronacrashs am 18. März 2020 bzw. 80% Verlust zum Allzeithoch gerade 3 Monate zuvor. Die in USD notierte 12,75% - Anleihe der Russischen Föderation 98/28 rentiert sich bei einem Kurs von 70% mit 23% p.a. bis zum Laufzeitende im Jahr 2028.

Nayib Bukele Portfolio Tracker (Donnerstag, 24 Februar 2022 12:32)

Den niedrig bewerteten und dividendenstarken (ca. 4% p.a.) MSCI Russia ETF gibt es momentan so günstig wie während dem Tiefpunkt des Coronacrashs am 18. März 2020.

Jede Krise endet, alles Schlechte wird überwunden und selbst Putin hat kein ewiges Leben ...

Patrick Brauner (Dienstag, 22 Februar 2022 20:39)

Ich finde 3M aktuell fair bewertet (sogar unterbewertet). Außerdem ist die aktuelle Dividende mit 4% historisch hoch. Vielleicht wäre die Aktie mal ein Thema für ein YouTube Video???

Chrisitan Kron (Samstag, 08 Januar 2022 17:04)

Ich habe interesse am Tagesseminar in München - wohne in Augsburg.

Ist absehbar, wann das stattfinden wird.

Über ein Feedback und Infos würde ich mich freuen.

Gerd Schreiber (Samstag, 08 Januar 2022)

Was passiert wenn Sie die Hebelwirkung mit dem größten Aufwärtstrend der Geschichte kombinieren?

ProShares UltraPro QQQ (TQQQ)

https://de.finance.yahoo.com/quote/TQQQ/

https://compoundadvisors-com.translate.goog/2021/what-happens-when-you-combine-leverage-with-the-greatest-uptrend-in-history?_x_tr_sl=auto&_x_tr_tl=de&_x_tr_hl=de

Jochen (Freitag, 07 Januar 2022 19:58)

Dividenden zu betrachten und den Kurs auszublenden ist Unsinn und ergibt langfristig keinen Sinn. Im Übrigen ist es längst bewiesen, dass aktives Trading die Benchmark nicht schlägt. Irgendwann verkauft man und dann ist der Kurs doch entscheidend. Wenn man Dividende will gibt's ausschüttende ETFs.

Auf lange Sicht schlägt der aktive Investor den Markt nicht.

Setzt du aktuell vermehrt auf eine Branche oder wählst nach gewissen Kriterien aus, kann sich der Markt morgen schon ändern. Corona zeigt das.

Deine Strategie mag ein paar Jahre funktionieren, auf Dauer hat Dr. Gerd Kommer Recht.

Peter Lustig (Montag, 03 Januar 2022 12:36)

Überrenditen: Was sagt die empirische Kapitalmarktforschung?

https://docplayer.org/58522473-Ueberrendite-was-funktioniert-noch-und-warum.html

Phil (Montag, 03 Januar 2022 12:25)

Hallo Nils,

vorab vielen Dank für die offenen Informationen und Anregungen!

Weißt du ob es noch die Möglichkeit gibt, die Dividen-Meter Excel-Rohfile zu bekommen? Die Seite dividendmeter.com scheint offline zu sein.

Oder allgemein als Anregung ein kurzes Zahltagvideo machen, wie du dir den Überblick verschaffst/ wo es dafür gute Tools gibt/ welche du nutzt. :)

Ich bin "neu" in der Aktien-Welt seit 2020 und habe da noch kein Tool und bin mir nicht sicher, wie ich mir den besten Überblick verschaffe.

Danke für deine Infos und deine Lehrgeld-Stories, dir mir aufjedenfall weitergeholfen haben und mich zum Nachdenken antreiben.

Ein positives Jahr 2022, Phil

Willi Winzig (Sonntag, 02 Januar 2022 17:59)

Eine interessante kostenlose Seite welche die Form 13F - Meldungen der Wertpapierbestände von bekannten Hedgefonds und Superinvestoren auswertet ist dataroma.com:

https://www.dataroma.com/m/home.php

Was man daraus lernt (klicke "History") ist daß selbst professionelle Investoren überwiegend nicht die Rendite großer, marktbreiter Indizes wie MSCI World oder S&P 500 erreichen - dies bereits vor Kosten.

Wegen der Marktarithmetik liegt die Rendite des aktiven Managements im Durchschnitt unter der Rendite des passiven Managements. Ferner ist die Rendite des Marktes - Informationsparadoxon - ohne jegliche Informationen zu erzielen.

Rudi (Dienstag, 28 Dezember 2021 13:25)

Hallo Herr Gajowiy,

Die Performance- und Risiko-Kennzahlen (TWR, Sharpe-Ratio, Max. Drawdown, ...) müssen bei IB vom Anleger nicht berechnet werden, sondern stehen für einen frei wählbaren Zeitraum in wenigen Sekunden zur Verfügung.

Was spricht dagegen, nach ca. neun Jahren ZTS, eine für alle Anleger nachvollziehbare Performance-Kennziffer (z.B. die zeitgewichtete Rendite ab Depotstart) zu veröffentlichen?

Delura (Jürgen) (Freitag, 24 Dezember 2021 15:33)

Nils, sehr interessant und schöne Weihnachten !

Fritz Blust (Dienstag, 14 Dezember 2021 13:01)

Bekannt?

https://www.gerd-kommer-invest.de/dividendenstrategien-fakten-und-fantasien/

Hans (Dienstag, 30 November 2021 13:06)

Welche der nun verkauften Einzelwerte würdest Du auf dem aktuellen Kursniveau neu erwerben hättest Du diese nicht bereits vorher besessen? Ich erinnere an viele dividedenstarke Werte aus der Öl- und Gasindustrie welche sich vor einem Jahr noch auf langjährigen Tiefstständen befanden und sich bis heute teilweise vervielfacht haben? Außerdem soll man einen Einzelwert wenigstens auf Sicht von 5 Jahren beurteilen?

Hans Vader (Dienstag, 30 November 2021 12:32)

Danke!